華爾街最長勝的投資家族:富過三代的價值投資傳奇,戴維斯王朝的致富之道

The Davis Dynasty: Fifty Years of Successful Investing on Wall Street

活動訊息

2025年度總結,讀者大數據最愛書單公布👉 快來看看

線上國際書展5折起,指定書單送書展門票,全館滿$1,000送100點金幣

2026年節展,年節禮盒5折起,送禮一次搞定!

用閱讀開啟視野,讓書成為照亮你人生的光

【金石堂選書】本月推薦您這些好書👉 快來看看

內容簡介

本書簡介

★華爾街傳奇操盤手 彼得.林區 親撰作序★

◆摩根士丹利前全球策略師 巴頓.畢格斯、美國著名金融史學家 彼得.伯恩斯坦 聯袂推薦◆

橫跨半世紀的華爾街輝煌,

看戴維斯三代如何與葛拉漢、巴菲特師徒同台競技,

締造長勝投資神話。

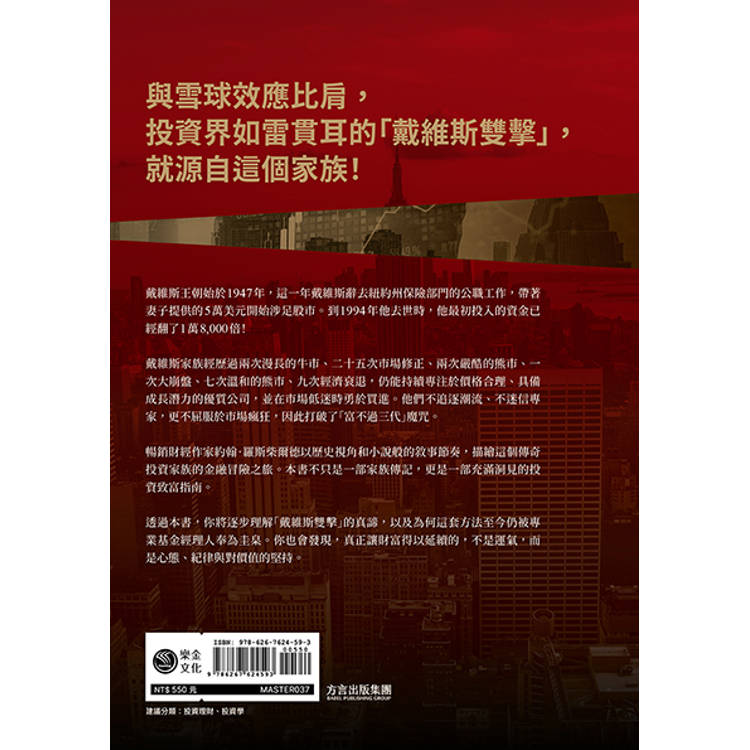

◤與雪球效應比肩,

投資界如雷貫耳的「戴維斯雙擊」,就源自這個家族!◢

戴維斯王朝始於1947年,這一年戴維斯辭去紐約州保險部門的公職工作,帶著妻子提供的5萬美元開始涉足股市。到1994年他去世時,他最初投入的資金已經翻了1萬8000倍!

戴維斯家族經歷過兩次漫長的牛市、二十五次市場修正、兩次嚴酷的熊市、一次大崩盤、七次溫和的熊市、九次經濟衰退,仍能持續專注於價格合理、具備成長潛力的優質公司,並在市場低迷時勇於買進。他們不追逐潮流、不迷信專家,更不屈服於市場瘋狂,因此打破了「富不過三代」魔咒。

暢銷財經作家約翰.羅斯柴爾德以歷史視角和小說般的敘事節奏,描繪這個傳奇投資家族的金融冒險之旅。本書不只是一部家族傳記,更是一部充滿洞見的投資致富指南。

透過本書,你將逐步理解「戴維斯雙擊」的真諦,以及為何這套方法至今仍被專業基金經理人奉為圭臬。你也會發現,真正讓財富得以延續的,不是運氣,而是心態、紀律與對價值的堅持。

★華爾街傳奇操盤手 彼得.林區 親撰作序★

◆摩根士丹利前全球策略師 巴頓.畢格斯、美國著名金融史學家 彼得.伯恩斯坦 聯袂推薦◆

橫跨半世紀的華爾街輝煌,

看戴維斯三代如何與葛拉漢、巴菲特師徒同台競技,

締造長勝投資神話。

◤與雪球效應比肩,

投資界如雷貫耳的「戴維斯雙擊」,就源自這個家族!◢

戴維斯王朝始於1947年,這一年戴維斯辭去紐約州保險部門的公職工作,帶著妻子提供的5萬美元開始涉足股市。到1994年他去世時,他最初投入的資金已經翻了1萬8000倍!

戴維斯家族經歷過兩次漫長的牛市、二十五次市場修正、兩次嚴酷的熊市、一次大崩盤、七次溫和的熊市、九次經濟衰退,仍能持續專注於價格合理、具備成長潛力的優質公司,並在市場低迷時勇於買進。他們不追逐潮流、不迷信專家,更不屈服於市場瘋狂,因此打破了「富不過三代」魔咒。

暢銷財經作家約翰.羅斯柴爾德以歷史視角和小說般的敘事節奏,描繪這個傳奇投資家族的金融冒險之旅。本書不只是一部家族傳記,更是一部充滿洞見的投資致富指南。

透過本書,你將逐步理解「戴維斯雙擊」的真諦,以及為何這套方法至今仍被專業基金經理人奉為圭臬。你也會發現,真正讓財富得以延續的,不是運氣,而是心態、紀律與對價值的堅持。

名人推薦

各界好評

國內好評推薦──

Kelvin|《價值投資翻身筆記》作者、價值投資人

切老(謝毓琛)|臉書「切老滾雪球」版主、《能力圈選股》作者

余鎮文Vincent|長庚大學副教授、曼報Pro共同創辦人

雨果|「雨果的投資理財生活觀」粉絲團版主

國外重磅推薦──

彼得.林區|華爾街傳奇操盤手

巴頓.畢格斯|摩根士丹利前全球策略師

彼得.伯恩斯坦|美國著名金融史學家

拜倫.韋恩|黑石集團顧問服務部前副董事長

莫里斯.格林伯格|美國國際集團前董事長暨執行長

「這是本與眾不同的投資經典,特別值得同時也是為人父母的讀者閱讀。因為它不只包含了傳奇的戴維斯家族橫跨近一世紀的投資史、還包括他們對孩子的教育理念。身為家族首位靠投資致富的富豪,謝爾比.戴維斯並沒選擇將財富直接傳承給孩子,而是透過以身作則的教育方式,將生活與投資智慧教導給子孫們,而他的後代子孫也遵守著勤儉、不從眾與專注能力圈的原則,延續了家族的財富,也讓戴維斯家族的名聲得以傳世。」

──切老(謝毓琛),臉書「切老滾雪球」版主、《能力圈選股》作者

「這本書與其說是在教人如何投資,不如說是在回答一個更困難、也更少被討論的問題:一個家族如何在半個世紀的市場波動中,把運氣轉化為制度。透過回顧謝爾比.戴維斯及其家族三代的投資歷程,我們看到一套可長期運作的資本管理觀念:以保險與金融股為核心,靠專注、逆向、長期持有與適度槓桿,讓複利持續發揮作用。更令我佩服的是,戴維斯家族透過共同閱讀、家庭會議與投資備忘錄來傳遞價值觀,打破了『富不過三代』的宿命。或許真正能被傳承的並非資產本身,而是一套能讓資產持續成長的思考方式。」

──余鎮文Vincent,長庚大學副教授、曼報Pro共同創辦人

「這本書用一個家族跨越數十年的真實投資歷程,提醒我們長期投資從來不是追逐熱點,而是耐心與紀律的累積。從市場狂熱到低潮修正,戴維斯家族的故事讓人看見,真正能穿越循環的,往往是簡單卻不容易做到的投資原則。適合想重新思考『什麼才叫長期』的讀者細細品味。」

──雨果,「雨果的投資理財生活觀」粉絲團版主

「這是一部非同尋常的傳記,堪稱記述華爾街偉大家族之一戴維斯家族的佳作,對戴維斯家族的投資哲學,為我們提供一個獨特的視角。」

——巴頓.畢格斯(Barton Biggs),摩根士丹利前全球策略師

「約翰.羅斯柴爾德將有關投資的歷史和家族傳記整合在一本書中,實現了歷史、傳記、投資三者的融合,互相映襯。可以說,在歷史、投資、傳記各個層面,本書都是一本佳作,更難能可貴的是三者的完美融合。」

——彼得.伯恩斯坦(Peter L. Bernstein),美國著名金融史學家

「這其實是兩本書的結合。它講述投資界的罕見案例:一個家族的資產管理技能不斷精進,並從創始人成功傳承至子孫兩代;同時,這也是一本關於投資常識的實用指南。當網路泡沫成為歷史,本書提供了寶貴的啟示,說明財富如何建立,以及如何將財富用於建設性的目標。」

——拜倫.韋恩(Byron R. Wien),黑石集團顧問服務部前副董事長

「無論是投資新手,還是像我們這樣與戴維斯王朝打交道多年的人,羅斯柴爾德的這本書都極具價值。本書深入探討了這個家族卓越的成功與長盛不衰的祕訣。我相信許多讀者會驚訝地發現,即使在今日,戴維斯家族的事業依然堅持長期投資,遵循著戴維斯在商業史上最關鍵時期所奉行的穩健投資哲學和商業原則。」

——莫里斯.格林伯格(Maurice R. Greenberg),美國國際集團前董事長暨執行長

國內好評推薦──

Kelvin|《價值投資翻身筆記》作者、價值投資人

切老(謝毓琛)|臉書「切老滾雪球」版主、《能力圈選股》作者

余鎮文Vincent|長庚大學副教授、曼報Pro共同創辦人

雨果|「雨果的投資理財生活觀」粉絲團版主

國外重磅推薦──

彼得.林區|華爾街傳奇操盤手

巴頓.畢格斯|摩根士丹利前全球策略師

彼得.伯恩斯坦|美國著名金融史學家

拜倫.韋恩|黑石集團顧問服務部前副董事長

莫里斯.格林伯格|美國國際集團前董事長暨執行長

「這是本與眾不同的投資經典,特別值得同時也是為人父母的讀者閱讀。因為它不只包含了傳奇的戴維斯家族橫跨近一世紀的投資史、還包括他們對孩子的教育理念。身為家族首位靠投資致富的富豪,謝爾比.戴維斯並沒選擇將財富直接傳承給孩子,而是透過以身作則的教育方式,將生活與投資智慧教導給子孫們,而他的後代子孫也遵守著勤儉、不從眾與專注能力圈的原則,延續了家族的財富,也讓戴維斯家族的名聲得以傳世。」

──切老(謝毓琛),臉書「切老滾雪球」版主、《能力圈選股》作者

「這本書與其說是在教人如何投資,不如說是在回答一個更困難、也更少被討論的問題:一個家族如何在半個世紀的市場波動中,把運氣轉化為制度。透過回顧謝爾比.戴維斯及其家族三代的投資歷程,我們看到一套可長期運作的資本管理觀念:以保險與金融股為核心,靠專注、逆向、長期持有與適度槓桿,讓複利持續發揮作用。更令我佩服的是,戴維斯家族透過共同閱讀、家庭會議與投資備忘錄來傳遞價值觀,打破了『富不過三代』的宿命。或許真正能被傳承的並非資產本身,而是一套能讓資產持續成長的思考方式。」

──余鎮文Vincent,長庚大學副教授、曼報Pro共同創辦人

「這本書用一個家族跨越數十年的真實投資歷程,提醒我們長期投資從來不是追逐熱點,而是耐心與紀律的累積。從市場狂熱到低潮修正,戴維斯家族的故事讓人看見,真正能穿越循環的,往往是簡單卻不容易做到的投資原則。適合想重新思考『什麼才叫長期』的讀者細細品味。」

──雨果,「雨果的投資理財生活觀」粉絲團版主

「這是一部非同尋常的傳記,堪稱記述華爾街偉大家族之一戴維斯家族的佳作,對戴維斯家族的投資哲學,為我們提供一個獨特的視角。」

——巴頓.畢格斯(Barton Biggs),摩根士丹利前全球策略師

「約翰.羅斯柴爾德將有關投資的歷史和家族傳記整合在一本書中,實現了歷史、傳記、投資三者的融合,互相映襯。可以說,在歷史、投資、傳記各個層面,本書都是一本佳作,更難能可貴的是三者的完美融合。」

——彼得.伯恩斯坦(Peter L. Bernstein),美國著名金融史學家

「這其實是兩本書的結合。它講述投資界的罕見案例:一個家族的資產管理技能不斷精進,並從創始人成功傳承至子孫兩代;同時,這也是一本關於投資常識的實用指南。當網路泡沫成為歷史,本書提供了寶貴的啟示,說明財富如何建立,以及如何將財富用於建設性的目標。」

——拜倫.韋恩(Byron R. Wien),黑石集團顧問服務部前副董事長

「無論是投資新手,還是像我們這樣與戴維斯王朝打交道多年的人,羅斯柴爾德的這本書都極具價值。本書深入探討了這個家族卓越的成功與長盛不衰的祕訣。我相信許多讀者會驚訝地發現,即使在今日,戴維斯家族的事業依然堅持長期投資,遵循著戴維斯在商業史上最關鍵時期所奉行的穩健投資哲學和商業原則。」

——莫里斯.格林伯格(Maurice R. Greenberg),美國國際集團前董事長暨執行長

目錄

目次

推薦序 跨越三個世代的價值投資傳奇/彼得.林區

戴維斯家族大事記

前言 縱橫華爾街半世紀的家族

第 1 章:戴維斯遇見金主

第 2 章:從大蕭條到希特勒危機

第 3 章:後視鏡之外

第 4 章:債券最後一呼

第 5 章:保險入門課

第 6 章:公僕轉職投資人

第 7 章:漲聲響起的1950年代

第 8 章:戴維斯放眼國際

第 9 章:華爾街的沸騰歲月

第10章:小謝爾比邁向華爾街

第11章:繼承風波

第12章:酷炫三人組掌管熱門基金

第13章:1929年以來最慘頹勢

第14章:戴維斯重返華爾街

第15章:小謝爾比買入銀行股,戴維斯什麼都買

第16章:孫子進場

第17章:家族登場

第18章:克里斯繼承紐約創投基金

第19章:戴維斯王朝投資成功的祕訣

推薦序 跨越三個世代的價值投資傳奇/彼得.林區

戴維斯家族大事記

前言 縱橫華爾街半世紀的家族

第 1 章:戴維斯遇見金主

第 2 章:從大蕭條到希特勒危機

第 3 章:後視鏡之外

第 4 章:債券最後一呼

第 5 章:保險入門課

第 6 章:公僕轉職投資人

第 7 章:漲聲響起的1950年代

第 8 章:戴維斯放眼國際

第 9 章:華爾街的沸騰歲月

第10章:小謝爾比邁向華爾街

第11章:繼承風波

第12章:酷炫三人組掌管熱門基金

第13章:1929年以來最慘頹勢

第14章:戴維斯重返華爾街

第15章:小謝爾比買入銀行股,戴維斯什麼都買

第16章:孫子進場

第17章:家族登場

第18章:克里斯繼承紐約創投基金

第19章:戴維斯王朝投資成功的祕訣

序/導讀

【前言】縱橫華爾街半世紀的家族

這個計畫一開始是要寫一本關於基金經理人小謝爾比.戴維斯的書。在沒有太多宣傳的情況下,小謝爾比的紐約創投基金讓投資人獲利滿滿:在他擔任經理人的28年期間,價值1萬美元的投資增值到37萬9,000美元,其中有22年表現贏過大盤。這項紀錄讓他與曾在富達投資操作麥哲倫基金的彼得.林區齊名。我很好奇,他是怎麼做到的?

我們在佛羅里達州棕櫚灘市的一家海鮮餐廳共進晚餐。餐廳裡全是白髮蒼蒼、身穿藍色西裝外套的客人。小謝爾比也穿了藍色西裝外套,他體型瘦小、長相年輕、個性風趣謙虛。他將閒聊的話題從自己身上帶開,轉到惠普最新季報上;他讚賞房利美不論景氣好壞都能持續獲利;他把富國銀行和西北銀行併購案形容得像法式約會般刺激。

我們後來在他位於紐約世貿中心97樓的辦公室又有進一步的對談。小謝爾比坐在會議桌前,詳細補充了一些自己職涯的細節,他的事業鮮為人知,卻輝煌卓越。他說,對他精明的選股策略影響最大的人,是另一位謝爾比.戴維斯,即他的父親(戴維斯把這件事搞得很混亂,因為他跟美國前總統喬治.布希一樣給兒子取了跟自己一樣的名字,卻沒有加上「小」。為了在接下來的段落清楚區分兩人,我將父親稱為「戴維斯」,兒子稱為「小謝爾比」)。「他老人家比我更會投資,他靠保險類股把5萬美元變成9億美元。」小謝爾比說,並推薦他父親本身就是個值得寫成書的有趣主題。

9億美元著實相當驚人。小謝爾比繼續說,戴維斯當過自由撰稿人、共和黨競選顧問、紐約州保險部門公務員。1947年,38歲的戴維斯,沒有企管碩士學位,也沒有正規的經濟學訓練,卻辭去工作,全職探索保險業投資標的。朋友和親戚都心存懷疑,那個時代還沒有「中年危機」這個詞,不然他們可能會懷疑戴維斯是不是有中年危機。

在接下來的45年半裡,戴維斯巧妙操作投資組合,累積成華爾街的大筆財富。他基本上就是在經歷繁榮與蕭條、咆勃爵士樂、披頭族與披頭四時代後,仍堅守保險類股。當美國保險公司的股票太貴時,他就去買日本的保險類股。 1960年代,他在日本的投資就如被鞭炮驚嚇的鴉群般一飛衝天。1994年他去世前,他最初投入的資金已經翻了1萬8,000 倍。

這不是一個白手起家的勵志故事,而是富人錢滾錢的故事。戴維斯最初買股的資金來源是妻子凱瑟琳.華瑟曼給的,她是費城地毯千金。對1947年大多數的美國人而言,花5萬美元買股票簡直是天方夜譚。不過,戴維斯的經歷仍是一個激勵人心且充滿希望的故事:這位曾經的自由撰稿人在中年開始投資,並在有生之年成為身價近10億美元的富豪。然而,在保險界之外,謝爾比.戴維斯幾乎跟小謝爾比一樣鮮為人知。

「我父親在1988年上過《富比士》美國富豪排行榜。」小謝爾比說,「這是他短暫成名的時刻。」說到《富比士》,我想到富豪排行榜上總看不見所謂的「被動投資人」。在眾多矽谷奇才、企業併購家、房地產開發商、發明家、零售商、製造商、傳媒巨頭、石油大亨、銀行家等名單常客中,我只能想到一位同樣

靠選股上榜的人:華倫.巴菲特(Warren Buffett)。

我問小謝爾比,父親和巴菲特是否見過面。「見過幾次。」他說,「他們互相認識,共通點也很多。」兩人的資產都在數十年間以每年約23%到24%的驚人速度成長;兩人都因保險類股賺進大把財富,巴菲特甚至擁有兩家保險公司。這兩位投資人都在華爾街精英認為「死板」「無趣」又「無利可圖」的行業中挖到寶,真的只是巧合嗎?保險業確實耐人尋味,我們是不是應該入手保險類股?

兩人都以吝嗇聞名,生活品質與財力不成正比。戴維斯穿的鞋子破洞,毛衣被蟲咬過,用同一批舊網球打了無數場比賽;巴菲特穿著過時的西裝,拚命省下微不足道的小錢。據巴菲特傳記作者羅傑.羅溫斯坦所說,有一次巴菲特一位同行的朋友說,她想打一下機場的公用投幣電話(當時通話費率為10美分),已經是千萬富翁的巴菲特從口袋掏出一枚25美分硬幣,但他沒有直接將這枚硬幣交給他焦急的朋友,而是穿過長長的走廊尋找可以換零錢的報攤。

雖然財富來到7位、8位甚至9位數,但兩人仍繼續住在自己購買的樸素老宅中:戴維斯在紐約塔里敦的房子是在1940年代購入;巴菲特則住在內布拉斯加州的奧馬哈,房子是1950年代買的。在羅溫斯坦所著的巴菲特傳記《巴菲特:資本家的誕生》中寫道,巴菲特的妻子為他們簡樸的家買了價值1萬5,000美元的家具,巴菲特家族的一位友人形容此舉「差點沒把華倫氣死」。巴菲特說:「你知道這筆金額用20年複利累積下來會是多少嗎?」且當戴維斯不給孫子買1美元的熱狗時,也說過同樣的話。

一跨過億萬富翁的門檻,儉樸的巴菲特便破功了。他買了一架私人飛機,稱之為「站不住腳號」(the Indefensible);但戴維斯甚至連一架輕型飛機都沒買過。把巴菲特和戴維斯拿來比較可能有些過頭了。巴菲特是個身價超過200億美元的億萬富翁,是《富比士》富豪排行榜常客;戴維斯的名字雖然多次上榜,但因為位於列表中間,非常不顯眼。巴菲特的成就備受讚譽;戴維斯幾乎鮮有人知。我反覆思量小謝爾比的建議,只寫他父親的故事,書名可以取《你從未聽過的最佳投資人》或《世上第二偉大選股者的祕密》之類的。

戴維斯已經不在人世,無法親自提供細節。他在1994年過世,留下了大量的帳面資產,卻幾乎沒有任何文件記錄。他沒有寫日記,也懶得保存保險業週報。他會將「買入100股安達保險這類的想法潦草寫在舊信封或票根上,以省下買筆記本的錢。這些隨筆也都扔進了垃圾桶。

戴維斯早期投資階段的夥伴和助手也相繼凋零。妻子凱瑟琳同意回顧過去,但這位精神抖擻的九旬老婦人對丈夫的財務操作卻一問三不知。她那個年代的男人皆認為妻子無須知曉公事。

掌握最多戴維斯相關資訊的,就是與之同名的那位基金經理人,也就是我一開始就想寫作的對象。生於1937年的小謝爾比,成長過程中看著他的父親分析企業,並跟隨他拜訪各家公司執行長,學會根據「72法則」讓財富增長。如果用這個簡單的公式來看養尊處優的美國開國元勛班傑明.富蘭克林所說的格言,就會有個令人振奮的新詮釋:省1文不只可以賺1文,若乘以複利25次,就可以賺到67萬1,000美元!

買樂透的人都知道,中百萬大獎的機率,比看DNA證據說O.J.辛普森無罪的機率還要小。如果有個每週花10美元買樂透的年輕人能放棄這種幻想,將這些錢投入一檔年報酬率是10%的一般共同基金(以戴維斯的標準來看算是保守估計),那麼30年後,他一定會成為百萬富翁。戴維斯傳給兒子的是:對投資標的精挑細選並持有其股份的濃厚熱情(他稱這些公司為「複利機器」)、擁有「最佳複利機器會帶來意外收穫」的堅定信念、排斥非必要花費的心態(何必浪費可拿來投資的錢?)與工作狂傾向。小謝爾比坦承,他作為基金經理人會成功,都是因為童年的訓練。戴維斯這個勤儉的工作狂,不只規畫了一個在股市震盪長達半個世紀卻仍能獲利的投資組合,還培養兒子以同樣執著的熱情來繼承這一傳統。

在成年初期,小謝爾比幾乎是他父親的翻版。他就讀羅倫斯威爾中學(戴維斯的母校),畢業於普林斯頓大學(也是戴維斯的母校),在大學校刊工作(戴維斯也曾如此),並娶了豪門千金(跟戴維斯一樣)。小謝爾比跟父親一樣修習歷史,課餘時間學習會計基本知識、資產負債表分析及證券分析入門;小謝爾比跟父親一樣,認為企業領導力這種無形價值,比試算表上的有形資產更為重要。他從來不會只見統計數據之林而不見樹。

小謝爾比跟父親一樣不讀企管碩士學位。戴維斯透過言教和身教讓小謝爾比相信,華爾街最熱門的學位讓每個人都喪失思考力且從眾,而戴維斯正是避開這條路而大獲成功。別人走這邊,戴維斯便走另一邊;大多數專家青睞債券,戴維斯就購入股票;大家都不買保險類股,他便大舉進場。小謝爾比也展現了相同的獨立性,他跟父親一樣辭去穩定工作(銀行),並開啟了自己的選股事業。

儘管小謝爾比如此亦步亦趨地模仿父親,但戴維斯和小謝爾比的關係卻一點也不親密。小謝爾比回憶說,他那有影響力的父親態度粗暴、疏離冷淡、好勝心強、經常不在家。表面友好的背後,兩人從小謝爾比的青少年到晚年都持續處於對立狀態。

小謝爾比舉了個例子。戴維斯為小謝爾比和黛安娜設立了信託基金,後來又想方設法要撤回黛安娜信託基金裡的錢,因為戴維斯擔心自己投資技術高超,讓女兒財產過多,多到讓他不自在。戴維斯的好勝心每年都會展露一次,每年,他都會毫不作聲地把年度投資績效統計數字寄給小謝爾比,彷彿在說:「來打敗我啊。」小謝爾比則消極抵抗。戴維斯在小謝爾比讀大學時寫了幾封說教信給他,但小謝爾比從未回應過;當小謝爾比即將從普林斯頓大學畢業時,戴維斯暗示兒子想聘用他,小謝爾比拒絕了:「他太小氣了,什麼都不肯付。」當小謝爾比開創自己的資產管理公司時,戴維斯並沒有投資。這兩位同一血脈的天才投資人很少交流思想,也不太讚美對方。直到健康出狀況之前,戴維斯都不曾將他那非凡的投資組合告訴他人。

聽到這些細節,我一開始以為在戴維斯非凡的投資故事裡,這些家庭肥皂劇和節省過度的事只是有趣的插曲,但仔細一想,兩者其實唇齒相依。戴維斯藉由守住荷包,把資金拉到最高,以此將投資報酬也拉到最高。他反對企業支出過度,就像他反對家庭支出過度一樣。在他喜歡投資的那些公司中,管理階層對待股東資金的態度就跟他對待家庭開支的態度一樣。

他最喜歡的執行長通常跟他一樣冷酷精明,都是在意成本的工作狂,如美國國際集團的莫里斯.格林伯格。戴維斯的投資組合只買美國國際集團及其他保險類股,因為相對一般非保險類股,這種股票都有很大的折扣,如果跟最新的投資熱潮比(通常是不久後就會崩盤的科技股),股價更是低得多。他不花過高的價格入股,因而能有紀律地低價入手節儉經營的企業。他對日常生活、企業經營、華爾街投資的想法,讓他選擇站到「合理價格成長」陣營,而非熱門但風險高的「不計代價追求成長」陣營。

為了讓複利效應和財富累積不因戴維斯去世而結束,他向子女灌輸要極度節儉的觀念。整個家族就算百萬資產不斷累積,也仍是省吃儉用,孩子也是到20 多歲才知道這些財富的存在。小謝爾比和黛安娜從小做著農場粗活長大,堆木柴、耙落葉、去雞舍撿雞蛋、鏟雪等。他們去餐廳吃飯,也絕對不能點龍蝦或現榨柳橙汁。孩子要求在後院蓋個游泳池,戴維斯答應了,但有一個條件:自己挖。

戴維斯想培養自立自強、不依賴家產的後代,這樣他才能將積蓄用在最有價值的事業上。跟他透過複利累積的想法一樣,戴維斯想將財富留給傳統基金會這樣的組織,推廣自由市場經濟,反對政治對資本主義的威脅。因此,他的資金將有助讓美國政府體系支持企業自由配置資金,不會被徵過高的稅或被過度監管。政府採取對投資人友善的策略,便可持續創造最蓬勃的經濟榮景。

在我們這段故事的頭20年,戴維斯藉著全是保險類股的投資組合大獲成功。1950年代,小謝爾比成年。在紐約銀行工作8年後,他和兩位朋友開了一家投資公司。不久,他們的小公司便接管了剛成立的紐約創投基金。小謝爾比在擔任基金經理人的第一年,便靠著熱門科技股榮登績效排行榜冠軍。第二年遇上1969年至1970年的熊市,他持有的那些股票在績效排行榜墊底。小謝爾比就像個在尋找自我風格的作家,不斷調整投資組合,尋找適合自己的投資策略。

1973年至1974年再一次的熊市之後,小謝爾比的紐約創投基金開始回升,並透過反覆試驗和參考(而非模仿)父親的方法,拼湊出自己的風格。小謝爾比並沒有獨尊保險類股,而是將觸角延伸到銀行、證券商等與父親最愛的保險公司有相似特徵的企業。他買進「低價成長股」,績效超越了幾乎所有競爭對手的共同基金。

戴維斯1975年結束瑞士大使的工作,返回美國。他因上述兩波熊市蒙受鉅額損失,淨資產從5,000萬美元跌至2,000萬美元;但到了1980年代中期,他的保險類股表現反彈,投資組合也飛速成長,這3,000萬美元的短期損失很快便顯得微不足道。接下來的15年,他一共賺了7億5,000萬美元。

目前為止,我們已經認識了戴維斯獨自操盤的戴維斯時期,以及父子同時投資但並未攜手合作的小謝爾比時期,再來是克里斯和安德魯時期。此時祖父健康大不如前,小謝爾比繼續待在紐約創投基金,克里斯與安德魯兩人則按照戴維斯的策略,經營自己的共同基金。

克里斯和安德魯在1960年代和1970年代長大,學會複利的魔法和72法則,72法則是戴維斯家族的黃金法則。青少年時期,克里斯週末會到祖父的辦公室打工,暑假則會到緬因州的戴維斯家當廚師兼司機。他跟祖父和父親都處得很好。

在踏入華爾街之前,克里斯經歷過抨擊「資本主義走狗」的「卡斯楚萬歲」期;想成為獸醫的「杜立德醫師」期;以及想成為神職人員的「佛萊根神父」期。接下來,他改變方向,走上戴維斯的路,先是在波士頓一家銀行培訓,後來又到紐約一家小型投資公司工作。1989年,祖父聘他為學徒,這份小謝爾比30年前拒絕的工作(「他太小氣了,什麼都不肯付。」),克里斯欣然接受了。

同時,安德魯選了一條不那麼曲折的路進入戴維斯家族事業。他在美國緬因州柯爾比學院主修經濟學和商學,畢業後到波士頓蕭穆特銀行及紐約潘偉伯證券經紀公司工作,接著接管小謝爾比為安德魯設立的兩檔基金(房地產和可轉換債券)。

1990年,81歲的戴維斯中風了。小謝爾比認為克里斯的學徒訓練已經成熟,便將克里斯從父親那裡挖角來管理戴維斯金融基金,成立這檔新基金的目的就是要讓第三代證明自身實力。克里斯將他和父親的辦公室從華爾街搬到第五大道,但他仍持續與在世貿中心有辦公室的小謝爾比保持密切聯繫,與華爾街不斷聯。克里斯推動小謝爾比與戴維斯和解,讓小謝爾比到戴維斯床邊陪伴,1994年戴維斯去世時,小謝爾比握著他的手陪在身邊。

戴維斯的骨灰葬在緬因州,資產則分散在各個戴維斯基金中,這兩位偉大投資人的財富終於合而為一,並由第三代負責管理。

這本書談的是長期投資,而這裡的長期投資不是15分鐘,也不是只到下次季報,甚至不只到下一次景氣循環。「買進持有」現在十分流行,戴維斯家族提供了長達50年的案例研究,不僅展示如何管理投資組合,還培養出跟一般只會繼承信託的富二代不一樣的子女,他們勤奮工作、自食其力,讓家族財富持續成長。戴維斯家族的投資是真正的長期投資:不是5年或10年,而是永續投資。

戴維斯家族的投資大冒險橫跨1940年代末到1990年代。1940年代末,多數美國人害怕持有股票,而到了1990年代,多數美國人則怕自己沒有股票。這段期間,他們經歷了兩次長時間的牛市、二十五次修正、兩次慘烈的熊市、一次崩盤、七次溫和的熊市、九次經濟衰退、三場大規模戰爭、一次總統遇刺、一次總統辭職、一次總統遭彈劾、34年利率上升、18年利率下降、長期通膨;有時債券獲利、股票虧損,有時股票獲利、債券虧損,有時則是黃金獲利、債券和股票雙雙虧損;甚至有一段時間,儲蓄帳戶比輝煌的道瓊指數更有利可圖。觀察戴維斯一家如何面對這些困難,能幫助我們理解股票在好壞時期的表現。

在整個市場傳奇和家族傳奇中,戴維斯的選股技巧為他帶來豐厚的報酬,讀者也許可以透過這些技巧受益良多。

這個計畫一開始是要寫一本關於基金經理人小謝爾比.戴維斯的書。在沒有太多宣傳的情況下,小謝爾比的紐約創投基金讓投資人獲利滿滿:在他擔任經理人的28年期間,價值1萬美元的投資增值到37萬9,000美元,其中有22年表現贏過大盤。這項紀錄讓他與曾在富達投資操作麥哲倫基金的彼得.林區齊名。我很好奇,他是怎麼做到的?

我們在佛羅里達州棕櫚灘市的一家海鮮餐廳共進晚餐。餐廳裡全是白髮蒼蒼、身穿藍色西裝外套的客人。小謝爾比也穿了藍色西裝外套,他體型瘦小、長相年輕、個性風趣謙虛。他將閒聊的話題從自己身上帶開,轉到惠普最新季報上;他讚賞房利美不論景氣好壞都能持續獲利;他把富國銀行和西北銀行併購案形容得像法式約會般刺激。

我們後來在他位於紐約世貿中心97樓的辦公室又有進一步的對談。小謝爾比坐在會議桌前,詳細補充了一些自己職涯的細節,他的事業鮮為人知,卻輝煌卓越。他說,對他精明的選股策略影響最大的人,是另一位謝爾比.戴維斯,即他的父親(戴維斯把這件事搞得很混亂,因為他跟美國前總統喬治.布希一樣給兒子取了跟自己一樣的名字,卻沒有加上「小」。為了在接下來的段落清楚區分兩人,我將父親稱為「戴維斯」,兒子稱為「小謝爾比」)。「他老人家比我更會投資,他靠保險類股把5萬美元變成9億美元。」小謝爾比說,並推薦他父親本身就是個值得寫成書的有趣主題。

9億美元著實相當驚人。小謝爾比繼續說,戴維斯當過自由撰稿人、共和黨競選顧問、紐約州保險部門公務員。1947年,38歲的戴維斯,沒有企管碩士學位,也沒有正規的經濟學訓練,卻辭去工作,全職探索保險業投資標的。朋友和親戚都心存懷疑,那個時代還沒有「中年危機」這個詞,不然他們可能會懷疑戴維斯是不是有中年危機。

在接下來的45年半裡,戴維斯巧妙操作投資組合,累積成華爾街的大筆財富。他基本上就是在經歷繁榮與蕭條、咆勃爵士樂、披頭族與披頭四時代後,仍堅守保險類股。當美國保險公司的股票太貴時,他就去買日本的保險類股。 1960年代,他在日本的投資就如被鞭炮驚嚇的鴉群般一飛衝天。1994年他去世前,他最初投入的資金已經翻了1萬8,000 倍。

這不是一個白手起家的勵志故事,而是富人錢滾錢的故事。戴維斯最初買股的資金來源是妻子凱瑟琳.華瑟曼給的,她是費城地毯千金。對1947年大多數的美國人而言,花5萬美元買股票簡直是天方夜譚。不過,戴維斯的經歷仍是一個激勵人心且充滿希望的故事:這位曾經的自由撰稿人在中年開始投資,並在有生之年成為身價近10億美元的富豪。然而,在保險界之外,謝爾比.戴維斯幾乎跟小謝爾比一樣鮮為人知。

「我父親在1988年上過《富比士》美國富豪排行榜。」小謝爾比說,「這是他短暫成名的時刻。」說到《富比士》,我想到富豪排行榜上總看不見所謂的「被動投資人」。在眾多矽谷奇才、企業併購家、房地產開發商、發明家、零售商、製造商、傳媒巨頭、石油大亨、銀行家等名單常客中,我只能想到一位同樣

靠選股上榜的人:華倫.巴菲特(Warren Buffett)。

我問小謝爾比,父親和巴菲特是否見過面。「見過幾次。」他說,「他們互相認識,共通點也很多。」兩人的資產都在數十年間以每年約23%到24%的驚人速度成長;兩人都因保險類股賺進大把財富,巴菲特甚至擁有兩家保險公司。這兩位投資人都在華爾街精英認為「死板」「無趣」又「無利可圖」的行業中挖到寶,真的只是巧合嗎?保險業確實耐人尋味,我們是不是應該入手保險類股?

兩人都以吝嗇聞名,生活品質與財力不成正比。戴維斯穿的鞋子破洞,毛衣被蟲咬過,用同一批舊網球打了無數場比賽;巴菲特穿著過時的西裝,拚命省下微不足道的小錢。據巴菲特傳記作者羅傑.羅溫斯坦所說,有一次巴菲特一位同行的朋友說,她想打一下機場的公用投幣電話(當時通話費率為10美分),已經是千萬富翁的巴菲特從口袋掏出一枚25美分硬幣,但他沒有直接將這枚硬幣交給他焦急的朋友,而是穿過長長的走廊尋找可以換零錢的報攤。

雖然財富來到7位、8位甚至9位數,但兩人仍繼續住在自己購買的樸素老宅中:戴維斯在紐約塔里敦的房子是在1940年代購入;巴菲特則住在內布拉斯加州的奧馬哈,房子是1950年代買的。在羅溫斯坦所著的巴菲特傳記《巴菲特:資本家的誕生》中寫道,巴菲特的妻子為他們簡樸的家買了價值1萬5,000美元的家具,巴菲特家族的一位友人形容此舉「差點沒把華倫氣死」。巴菲特說:「你知道這筆金額用20年複利累積下來會是多少嗎?」且當戴維斯不給孫子買1美元的熱狗時,也說過同樣的話。

一跨過億萬富翁的門檻,儉樸的巴菲特便破功了。他買了一架私人飛機,稱之為「站不住腳號」(the Indefensible);但戴維斯甚至連一架輕型飛機都沒買過。把巴菲特和戴維斯拿來比較可能有些過頭了。巴菲特是個身價超過200億美元的億萬富翁,是《富比士》富豪排行榜常客;戴維斯的名字雖然多次上榜,但因為位於列表中間,非常不顯眼。巴菲特的成就備受讚譽;戴維斯幾乎鮮有人知。我反覆思量小謝爾比的建議,只寫他父親的故事,書名可以取《你從未聽過的最佳投資人》或《世上第二偉大選股者的祕密》之類的。

戴維斯已經不在人世,無法親自提供細節。他在1994年過世,留下了大量的帳面資產,卻幾乎沒有任何文件記錄。他沒有寫日記,也懶得保存保險業週報。他會將「買入100股安達保險這類的想法潦草寫在舊信封或票根上,以省下買筆記本的錢。這些隨筆也都扔進了垃圾桶。

戴維斯早期投資階段的夥伴和助手也相繼凋零。妻子凱瑟琳同意回顧過去,但這位精神抖擻的九旬老婦人對丈夫的財務操作卻一問三不知。她那個年代的男人皆認為妻子無須知曉公事。

掌握最多戴維斯相關資訊的,就是與之同名的那位基金經理人,也就是我一開始就想寫作的對象。生於1937年的小謝爾比,成長過程中看著他的父親分析企業,並跟隨他拜訪各家公司執行長,學會根據「72法則」讓財富增長。如果用這個簡單的公式來看養尊處優的美國開國元勛班傑明.富蘭克林所說的格言,就會有個令人振奮的新詮釋:省1文不只可以賺1文,若乘以複利25次,就可以賺到67萬1,000美元!

買樂透的人都知道,中百萬大獎的機率,比看DNA證據說O.J.辛普森無罪的機率還要小。如果有個每週花10美元買樂透的年輕人能放棄這種幻想,將這些錢投入一檔年報酬率是10%的一般共同基金(以戴維斯的標準來看算是保守估計),那麼30年後,他一定會成為百萬富翁。戴維斯傳給兒子的是:對投資標的精挑細選並持有其股份的濃厚熱情(他稱這些公司為「複利機器」)、擁有「最佳複利機器會帶來意外收穫」的堅定信念、排斥非必要花費的心態(何必浪費可拿來投資的錢?)與工作狂傾向。小謝爾比坦承,他作為基金經理人會成功,都是因為童年的訓練。戴維斯這個勤儉的工作狂,不只規畫了一個在股市震盪長達半個世紀卻仍能獲利的投資組合,還培養兒子以同樣執著的熱情來繼承這一傳統。

在成年初期,小謝爾比幾乎是他父親的翻版。他就讀羅倫斯威爾中學(戴維斯的母校),畢業於普林斯頓大學(也是戴維斯的母校),在大學校刊工作(戴維斯也曾如此),並娶了豪門千金(跟戴維斯一樣)。小謝爾比跟父親一樣修習歷史,課餘時間學習會計基本知識、資產負債表分析及證券分析入門;小謝爾比跟父親一樣,認為企業領導力這種無形價值,比試算表上的有形資產更為重要。他從來不會只見統計數據之林而不見樹。

小謝爾比跟父親一樣不讀企管碩士學位。戴維斯透過言教和身教讓小謝爾比相信,華爾街最熱門的學位讓每個人都喪失思考力且從眾,而戴維斯正是避開這條路而大獲成功。別人走這邊,戴維斯便走另一邊;大多數專家青睞債券,戴維斯就購入股票;大家都不買保險類股,他便大舉進場。小謝爾比也展現了相同的獨立性,他跟父親一樣辭去穩定工作(銀行),並開啟了自己的選股事業。

儘管小謝爾比如此亦步亦趨地模仿父親,但戴維斯和小謝爾比的關係卻一點也不親密。小謝爾比回憶說,他那有影響力的父親態度粗暴、疏離冷淡、好勝心強、經常不在家。表面友好的背後,兩人從小謝爾比的青少年到晚年都持續處於對立狀態。

小謝爾比舉了個例子。戴維斯為小謝爾比和黛安娜設立了信託基金,後來又想方設法要撤回黛安娜信託基金裡的錢,因為戴維斯擔心自己投資技術高超,讓女兒財產過多,多到讓他不自在。戴維斯的好勝心每年都會展露一次,每年,他都會毫不作聲地把年度投資績效統計數字寄給小謝爾比,彷彿在說:「來打敗我啊。」小謝爾比則消極抵抗。戴維斯在小謝爾比讀大學時寫了幾封說教信給他,但小謝爾比從未回應過;當小謝爾比即將從普林斯頓大學畢業時,戴維斯暗示兒子想聘用他,小謝爾比拒絕了:「他太小氣了,什麼都不肯付。」當小謝爾比開創自己的資產管理公司時,戴維斯並沒有投資。這兩位同一血脈的天才投資人很少交流思想,也不太讚美對方。直到健康出狀況之前,戴維斯都不曾將他那非凡的投資組合告訴他人。

聽到這些細節,我一開始以為在戴維斯非凡的投資故事裡,這些家庭肥皂劇和節省過度的事只是有趣的插曲,但仔細一想,兩者其實唇齒相依。戴維斯藉由守住荷包,把資金拉到最高,以此將投資報酬也拉到最高。他反對企業支出過度,就像他反對家庭支出過度一樣。在他喜歡投資的那些公司中,管理階層對待股東資金的態度就跟他對待家庭開支的態度一樣。

他最喜歡的執行長通常跟他一樣冷酷精明,都是在意成本的工作狂,如美國國際集團的莫里斯.格林伯格。戴維斯的投資組合只買美國國際集團及其他保險類股,因為相對一般非保險類股,這種股票都有很大的折扣,如果跟最新的投資熱潮比(通常是不久後就會崩盤的科技股),股價更是低得多。他不花過高的價格入股,因而能有紀律地低價入手節儉經營的企業。他對日常生活、企業經營、華爾街投資的想法,讓他選擇站到「合理價格成長」陣營,而非熱門但風險高的「不計代價追求成長」陣營。

為了讓複利效應和財富累積不因戴維斯去世而結束,他向子女灌輸要極度節儉的觀念。整個家族就算百萬資產不斷累積,也仍是省吃儉用,孩子也是到20 多歲才知道這些財富的存在。小謝爾比和黛安娜從小做著農場粗活長大,堆木柴、耙落葉、去雞舍撿雞蛋、鏟雪等。他們去餐廳吃飯,也絕對不能點龍蝦或現榨柳橙汁。孩子要求在後院蓋個游泳池,戴維斯答應了,但有一個條件:自己挖。

戴維斯想培養自立自強、不依賴家產的後代,這樣他才能將積蓄用在最有價值的事業上。跟他透過複利累積的想法一樣,戴維斯想將財富留給傳統基金會這樣的組織,推廣自由市場經濟,反對政治對資本主義的威脅。因此,他的資金將有助讓美國政府體系支持企業自由配置資金,不會被徵過高的稅或被過度監管。政府採取對投資人友善的策略,便可持續創造最蓬勃的經濟榮景。

在我們這段故事的頭20年,戴維斯藉著全是保險類股的投資組合大獲成功。1950年代,小謝爾比成年。在紐約銀行工作8年後,他和兩位朋友開了一家投資公司。不久,他們的小公司便接管了剛成立的紐約創投基金。小謝爾比在擔任基金經理人的第一年,便靠著熱門科技股榮登績效排行榜冠軍。第二年遇上1969年至1970年的熊市,他持有的那些股票在績效排行榜墊底。小謝爾比就像個在尋找自我風格的作家,不斷調整投資組合,尋找適合自己的投資策略。

1973年至1974年再一次的熊市之後,小謝爾比的紐約創投基金開始回升,並透過反覆試驗和參考(而非模仿)父親的方法,拼湊出自己的風格。小謝爾比並沒有獨尊保險類股,而是將觸角延伸到銀行、證券商等與父親最愛的保險公司有相似特徵的企業。他買進「低價成長股」,績效超越了幾乎所有競爭對手的共同基金。

戴維斯1975年結束瑞士大使的工作,返回美國。他因上述兩波熊市蒙受鉅額損失,淨資產從5,000萬美元跌至2,000萬美元;但到了1980年代中期,他的保險類股表現反彈,投資組合也飛速成長,這3,000萬美元的短期損失很快便顯得微不足道。接下來的15年,他一共賺了7億5,000萬美元。

目前為止,我們已經認識了戴維斯獨自操盤的戴維斯時期,以及父子同時投資但並未攜手合作的小謝爾比時期,再來是克里斯和安德魯時期。此時祖父健康大不如前,小謝爾比繼續待在紐約創投基金,克里斯與安德魯兩人則按照戴維斯的策略,經營自己的共同基金。

克里斯和安德魯在1960年代和1970年代長大,學會複利的魔法和72法則,72法則是戴維斯家族的黃金法則。青少年時期,克里斯週末會到祖父的辦公室打工,暑假則會到緬因州的戴維斯家當廚師兼司機。他跟祖父和父親都處得很好。

在踏入華爾街之前,克里斯經歷過抨擊「資本主義走狗」的「卡斯楚萬歲」期;想成為獸醫的「杜立德醫師」期;以及想成為神職人員的「佛萊根神父」期。接下來,他改變方向,走上戴維斯的路,先是在波士頓一家銀行培訓,後來又到紐約一家小型投資公司工作。1989年,祖父聘他為學徒,這份小謝爾比30年前拒絕的工作(「他太小氣了,什麼都不肯付。」),克里斯欣然接受了。

同時,安德魯選了一條不那麼曲折的路進入戴維斯家族事業。他在美國緬因州柯爾比學院主修經濟學和商學,畢業後到波士頓蕭穆特銀行及紐約潘偉伯證券經紀公司工作,接著接管小謝爾比為安德魯設立的兩檔基金(房地產和可轉換債券)。

1990年,81歲的戴維斯中風了。小謝爾比認為克里斯的學徒訓練已經成熟,便將克里斯從父親那裡挖角來管理戴維斯金融基金,成立這檔新基金的目的就是要讓第三代證明自身實力。克里斯將他和父親的辦公室從華爾街搬到第五大道,但他仍持續與在世貿中心有辦公室的小謝爾比保持密切聯繫,與華爾街不斷聯。克里斯推動小謝爾比與戴維斯和解,讓小謝爾比到戴維斯床邊陪伴,1994年戴維斯去世時,小謝爾比握著他的手陪在身邊。

戴維斯的骨灰葬在緬因州,資產則分散在各個戴維斯基金中,這兩位偉大投資人的財富終於合而為一,並由第三代負責管理。

這本書談的是長期投資,而這裡的長期投資不是15分鐘,也不是只到下次季報,甚至不只到下一次景氣循環。「買進持有」現在十分流行,戴維斯家族提供了長達50年的案例研究,不僅展示如何管理投資組合,還培養出跟一般只會繼承信託的富二代不一樣的子女,他們勤奮工作、自食其力,讓家族財富持續成長。戴維斯家族的投資是真正的長期投資:不是5年或10年,而是永續投資。

戴維斯家族的投資大冒險橫跨1940年代末到1990年代。1940年代末,多數美國人害怕持有股票,而到了1990年代,多數美國人則怕自己沒有股票。這段期間,他們經歷了兩次長時間的牛市、二十五次修正、兩次慘烈的熊市、一次崩盤、七次溫和的熊市、九次經濟衰退、三場大規模戰爭、一次總統遇刺、一次總統辭職、一次總統遭彈劾、34年利率上升、18年利率下降、長期通膨;有時債券獲利、股票虧損,有時股票獲利、債券虧損,有時則是黃金獲利、債券和股票雙雙虧損;甚至有一段時間,儲蓄帳戶比輝煌的道瓊指數更有利可圖。觀察戴維斯一家如何面對這些困難,能幫助我們理解股票在好壞時期的表現。

在整個市場傳奇和家族傳奇中,戴維斯的選股技巧為他帶來豐厚的報酬,讀者也許可以透過這些技巧受益良多。

配送方式

-

台灣

- 國內宅配:本島、離島

-

到店取貨:

不限金額免運費

-

海外

- 國際快遞:全球

-

港澳店取:

訂購/退換貨須知

退換貨須知:

**提醒您,鑑賞期不等於試用期,退回商品須為全新狀態**

-

依據「消費者保護法」第19條及行政院消費者保護處公告之「通訊交易解除權合理例外情事適用準則」,以下商品購買後,除商品本身有瑕疵外,將不提供7天的猶豫期:

- 易於腐敗、保存期限較短或解約時即將逾期。(如:生鮮食品)

- 依消費者要求所為之客製化給付。(客製化商品)

- 報紙、期刊或雜誌。(含MOOK、外文雜誌)

- 經消費者拆封之影音商品或電腦軟體。

- 非以有形媒介提供之數位內容或一經提供即為完成之線上服務,經消費者事先同意始提供。(如:電子書、電子雜誌、下載版軟體、虛擬商品…等)

- 已拆封之個人衛生用品。(如:內衣褲、刮鬍刀、除毛刀…等)

- 若非上列種類商品,均享有到貨7天的猶豫期(含例假日)。

- 辦理退換貨時,商品(組合商品恕無法接受單獨退貨)必須是您收到商品時的原始狀態(包含商品本體、配件、贈品、保證書、所有附隨資料文件及原廠內外包裝…等),請勿直接使用原廠包裝寄送,或於原廠包裝上黏貼紙張或書寫文字。

- 退回商品若無法回復原狀,將請您負擔回復原狀所需費用,嚴重時將影響您的退貨權益。

商品評價